ビットコイン相場:膠着状態から抜け出すのか? 注目ポイントを徹底解説!

2024年7月15日

【考察】

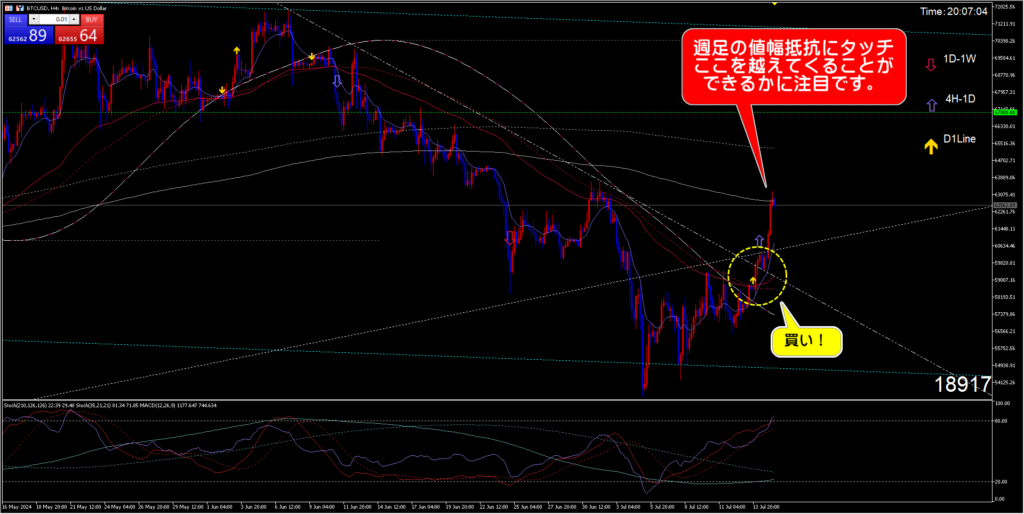

先週のビットコイン(BTC)相場は、先週の下落から一転、5.65万ドル付近で値固めの様相を呈しています。

強気ポイント

米国現物ビットコインETFへの資金流入が堅調:

機関投資家を中心に、長期的な投資スタンスでBTCを買い続ける動きが継続

例:米国のビットコインETFであるプロシェアーズビットコインストラテジーETF(BITO)は、7月12日時点で純資産額が35億ドルを突破し、過去最高を更新

Mt.GoxのBTC弁済開始による買い戻し:

債権者へのBTC弁済が開始されたことで、市場に供給されるBTC量が増加

しかし、弁済ペースは予想よりも遅く、市場への影響は限定的

例:7月12日時点で、約1,200BTCが債権者に弁済され、市場への供給量が約0.02%増加

弱気ポイント

ドル建てBTC相場が200日移動平均線を回復後失速:

短期的なトレンド変化を示唆する可能性

例:200日移動平均線は、過去の価格動向を分析する指標の一つであり、価格が200日移動平均線を上回ると上昇トレンド、下回ると下降トレンドと判断される

米CPI発表後の為替介入による円高・ドル安:

米国経済の減速懸念や金融引き締め懸念が強まり、リスク回避的な資金流入が円に集中

例:7月11日、米国の6月消費者物価指数(CPI)が市場予想よりも低く発表されたことを受け、円高・ドル安が進行

米株式市場のナスダック急落:

ハイテク株を中心にリスクオフの動きが強まり、投資家心理が冷え込む

例:7月11日、米株式市場のナスダック総合指数は前日比約3%下落し、年初来安値を更新

ドイツ政府によるBTC売却:

市場への供給増加による短期的な下落圧力

例:7月15日時点で、ドイツ政府のBTC残高は9,000BTCまで減少。今後2~3日で売却完了の見通し

【その他の考慮点】

オプション市場動向:

先週同様、プットオプションよりもコールオプションの物色が活発

期近オプションを中心にショート戦略が優勢

例:プットオプションの購入は、価格下落を予想する投資家が利用する一方、コールオプションの購入は、価格上昇を予想する投資家が利用する

オンチェーン指標:

アクティブアドレス数やマイニングハッシュレートなど、長期的なトレンドを分析する指標は堅調

【全体的な見通し】

5.65万ドルは重要なチャートポイントであり、週足でこの水準を上回ればベアトラップの可能性も。

ドイツ政府の売却完了やETFの資金流入が続けば、膠着状態から抜け出し、上値を目指す可能性も。

一方、米国の金融引き締めや世界経済の減速懸念は下落リスク要因として意識する必要がある。

【今後の注目ポイント】

米国FRBの金融政策動向:

7月26~27日に開催されるFOMC会合で、政策金利の引き上げ幅や今後の見通しなどが発表される

金利引き上げ幅が市場予想よりも大きかった場合、リスクオフの動きが強まり、BTC相場にも影響を与える可能性

中国の規制動向:

中国当局による仮想通貨関連の規制強化が継続しており、BTC相場への影響が懸念される

例:7月13日、中国の金融監督当局は、仮想通貨取引所に対して新たな規制強化措置を発表